Loonheffingen berekenen dga 2025

Loon en aanmerkelijk belang dga

Als eigenaar van een bv (met een belang van meer dan 5%) ben je werknemer in een je eigen vennootschap of coöperatie. Je bent de directeur-grootaandeelhouder (dga).

Recent ingeschreven bij de KvK? Dan moet je jezelf ook aanmelden als werkgever bij de Belastingdienst via het formulier Aanmelding Werkgever.

Gebruikelijkloonregeling

Voor een dga geldt de gebruikelijkloonregeling. De gebruikelijkloonregeling houdt in dat een dga wordt geacht het loon te krijgen dat normaal is voor het niveau en de duur van zijn arbeid. Het gebruikelijk loon moet minimaal het hoogste bedrag zijn van de volgende bedragen:

- Het wettelijke minimum DGA-salaris in: €56.000 in 2024 (en €51.000 in 2023);

- Het hoogste loon van de werknemers die in dienst zijn van jouw BV (of van een BV die verbonden is aan jouw BV).

- 100% van het loon uit de meest vergelijkbare dienstbetrekking;

Zit jouw loon onder het minimaal gebruikelijk loon? Lees dan wat de uitzonderingsmogelijkheden gebruikelijkloonregeling zijn bij de Belastingdienst.

Voor startende ondernemingen mag je uitgaan van een lager loon als je het gebruikelijk loon door het opstarten van de onderneming niet kunt betalen, bijvoorbeeld omdat je veel hebt geïnvesteerd of een lage cashflow hebt. Als uitgangspunt geldt dan dat het gebruikelijk loon niet lager is dan het wettelijk minimumloon. Je mag dit maximaal 3 jaar doen.

Hoe bereken je het optimale DGA loon 2023?

De som voor het optimale DGA-loon is grofweg: € 73.031 + je aftrekpost hypotheek + andere aftrekposten box 1 - eigen bijdrage auto = optimaal DGA-loon. Je nettoloon box 1 is dan € 73.031. Hierover betaal je 36,93% loonheffingen.

De nettoheffing VPB + Dividendbelasting is 40,8%. Loonheffingen vanaf € 73.032 zijn 49,5%. Betaal jezelf alles boven € 73.031 uit in dividenden (mits dit past binnen de gebruikelijkloonregeling).

Loonheffingen aangifte dga

Onderstaande instructie is voor een ‘standaard dga’ met een (vast) salaris per maand en dus de meest voorkomende situatie. Lees de vragen van het aangifteprogramma altijd zelf goed door en pas de instelling aan jouw situatie aan. Twijfel je? Bel de BelastingTelefoon: 0800-0543 optie 2 zakelijk, optie 3 loonheffingen.

Met de eerste loonheffing berekening ben je ongeveer 20 minuten bezig. Iedere volgende doe je binnen enkele minuten.

Als dga kun je eenvoudig zelf de loonheffingen berekenen en aangeven. Daarvoor heeft de Belastingdienst een gratis programma beschikbaar gesteld: Aangifte loonheffingen. Sinds 2021 is dit is een online applicatie, waarbij je moet inloggen met een eHerkenning niveau 3.

- Ga je naar www.belastingdienst.nl

- Kies Inloggen > Voor ondernemers

- Klik Naar het Naar Mijn Belastingdienst Zakelijk

- Klik Loonheffingen

- Selecteer de openstaande loonaangifte, kies Starten

Berekenen loonheffingen dga

Gegevens werkgever

Als eerste vul je de gegevens van de werkgever in. Dit zijn de gegevens van jouw bedrijf.

Aangifte over tijdvak

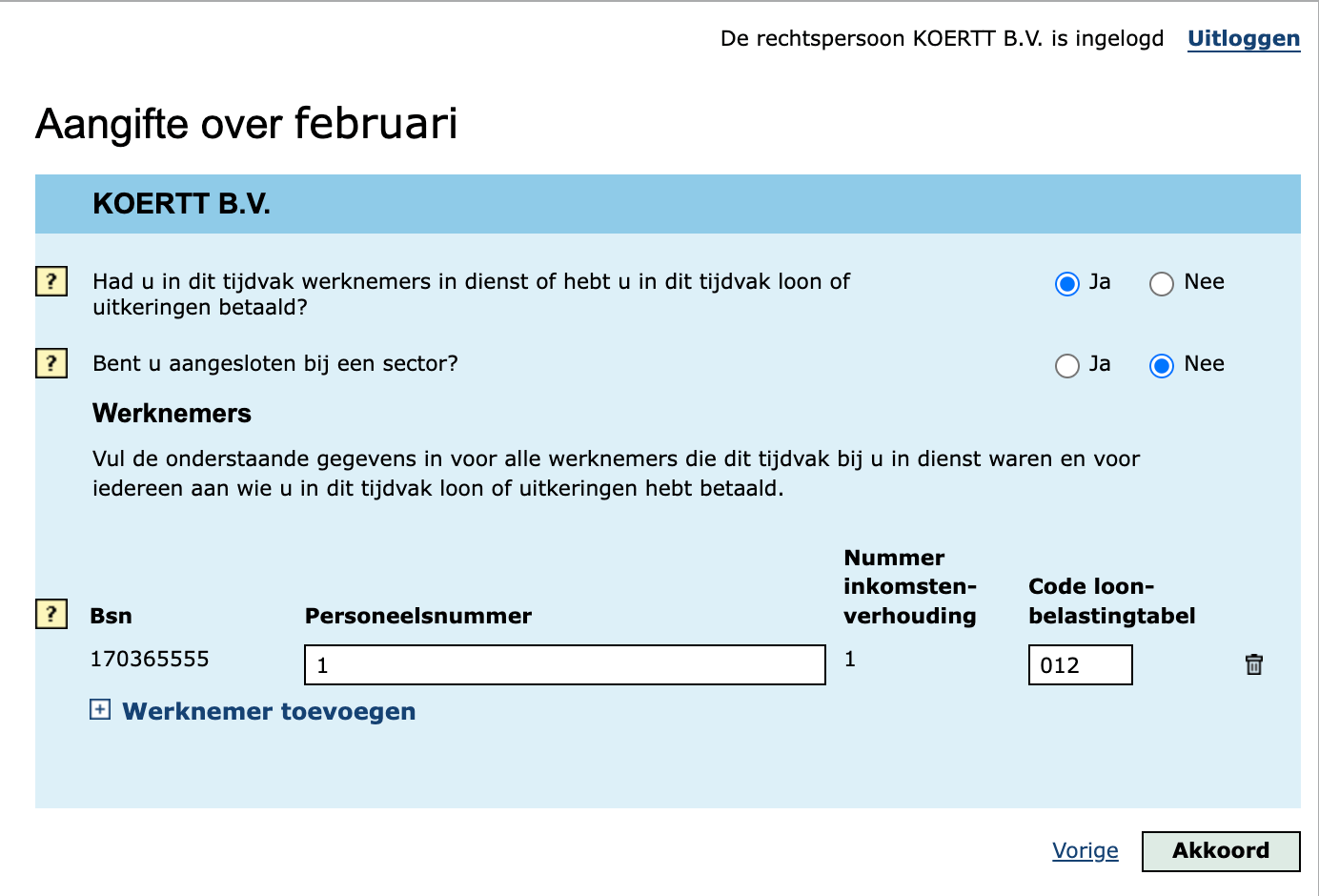

Hier geef je aan of je in dit tijdvak loon hebt betaald en of je bent aangesloten bij een sector.

Als je bent aangesloten bij een sector dan heb je daarvan een beschikking gekregen van de Belastingdienst.

Vul je burgerservicenummer (bsn) in, je bent personeelsnummer 1, het nummer inkomstenverhouding is 1 en de Code loonbelastingtabel voor een dga is 012 (bij loon per maand, 014 bij loon per 4 weken).

Werknemer

Vul de persoonlijke gegevens van de werknemer (jezelf) in.

Inkomstenverhouding

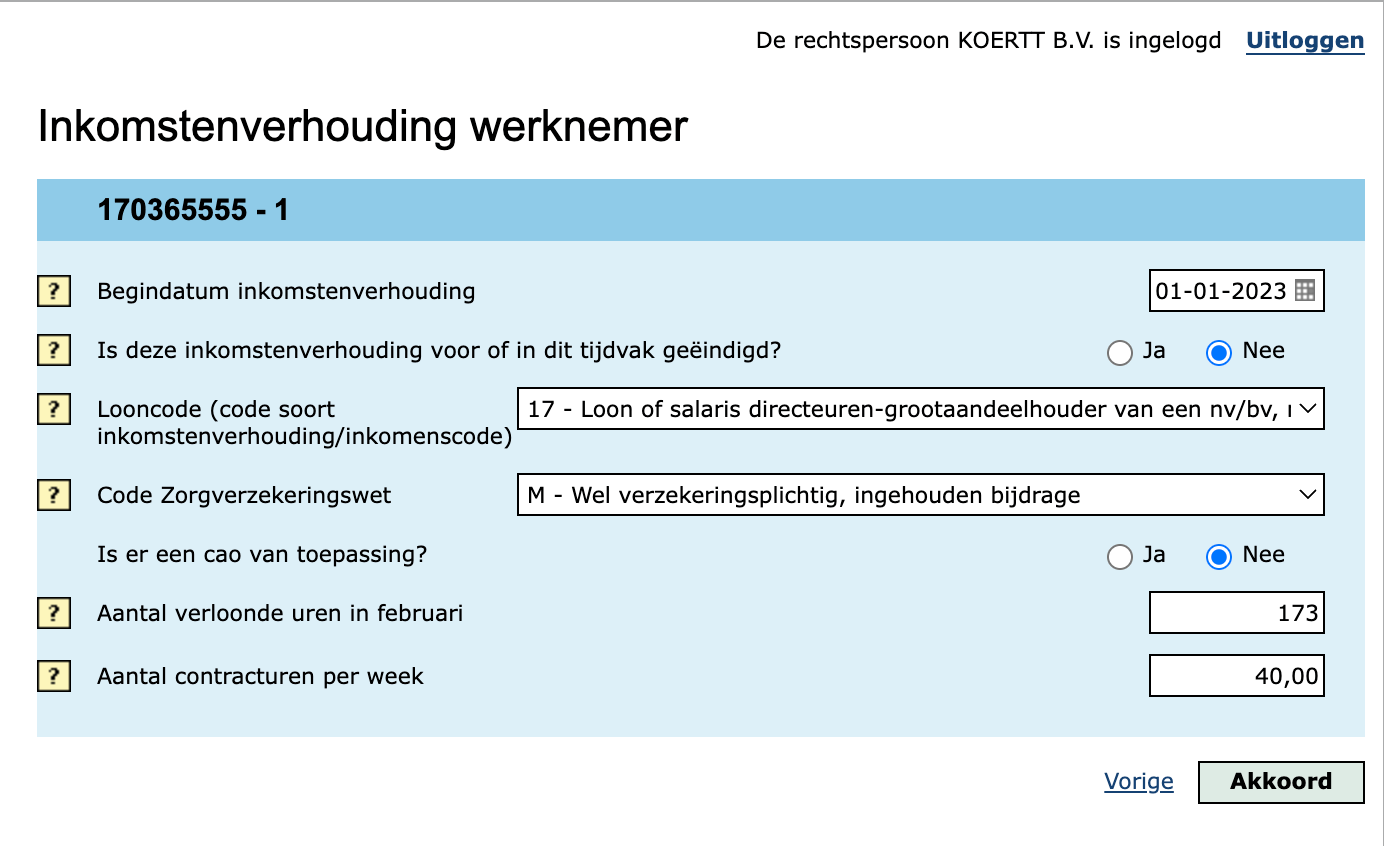

- Bij de inkomstenverhouding geef je de begindatum van de inkomstenverhouding op. Dit is de oprichtingsdatum van je bv.

- De Looncode is 17, Loon of salaris directeuren-grootaandeelhouders.

- Meestal is er geen cao van toepassing.

- De Code Zorgverzekeringswet is M - Wel verzekeringsplichtig, ingehouden bijdrage.

- Het aantal werkuren in een maand is 173 (uren per week x 4,33).

- Op basis van het Aantal contracturen per week van 40.

Loonbestanddelen en uitkeringen werknemer

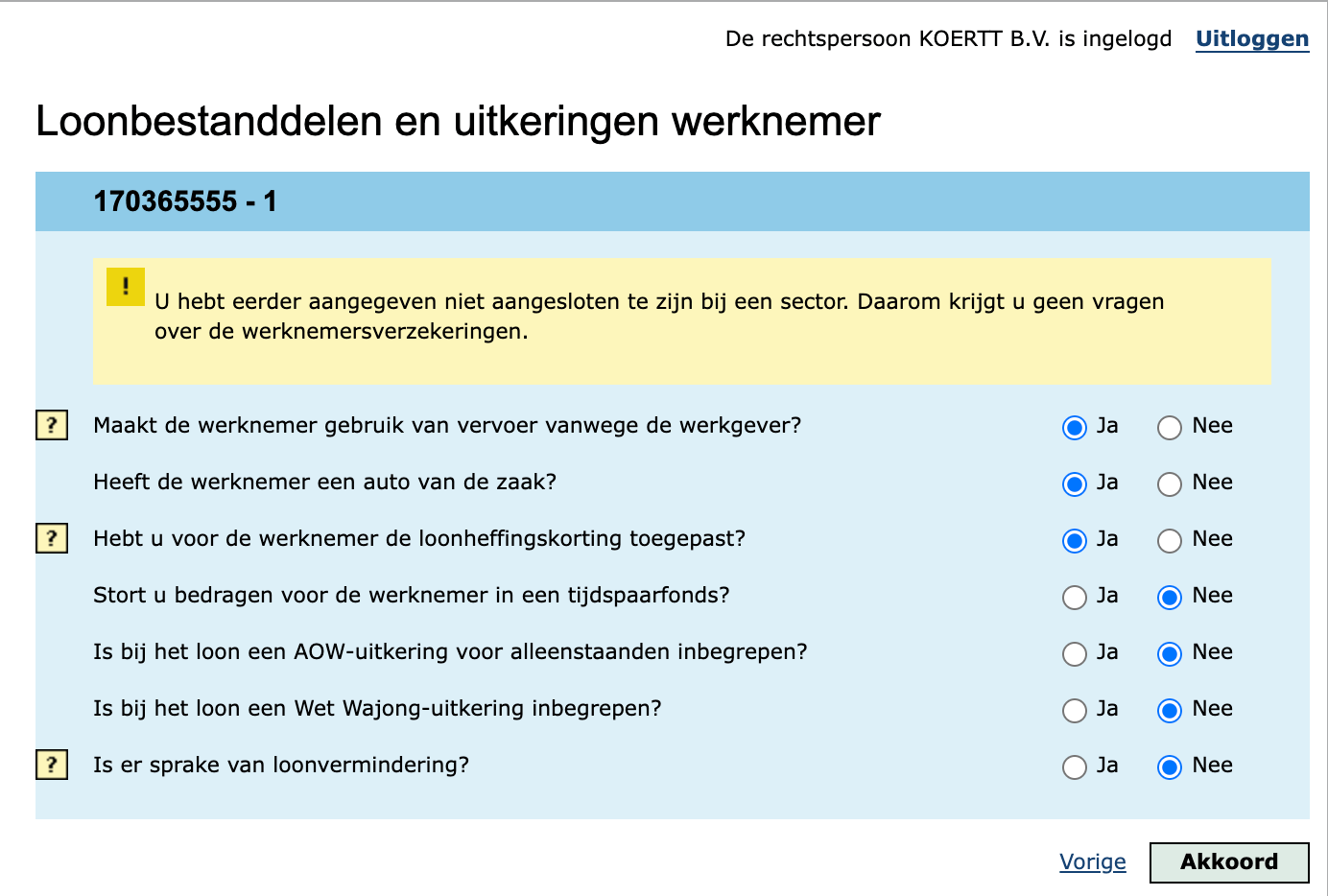

Hier geef je aan of het loon uit meer dan geld bestaat, zoals een auto of ander vervoer (ook openbaar) van de zaak. Indien dat zo is geef je dat hier aan.

Je voegt altijd loonheffingskorting toe, behalve wanneer de jonggehandicaptenkorting is toegepast.

En val je onder de Wajong of AOW? Vul dat hier ook in.

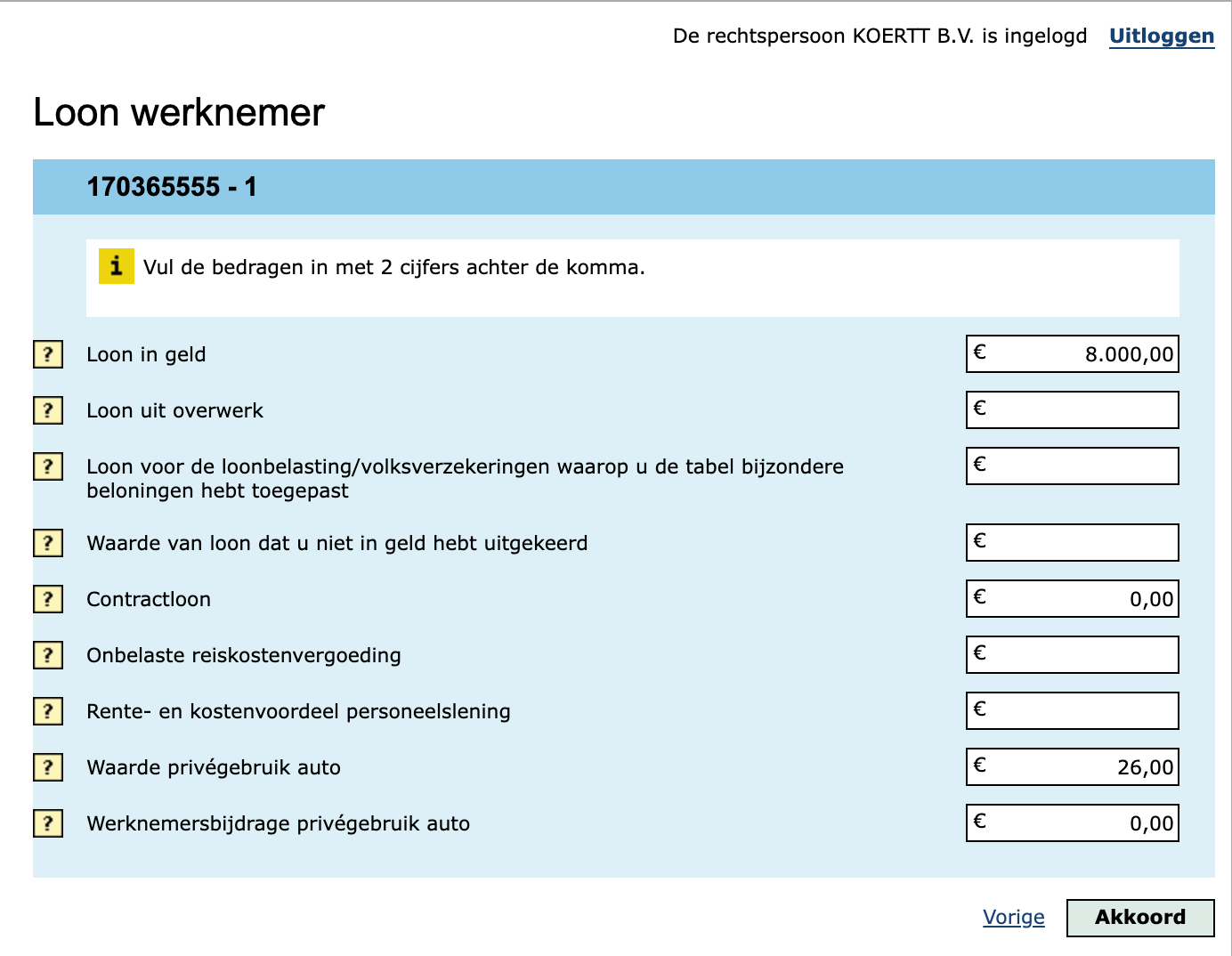

Loon werknemer

Hier geef je aan wat je loon is. In dit voorbeeld gaan we uit van een loon van € 8.000 per maand.

Heb je geen auto van de zaak, dan mag je jezelf een onbelaste reiskostenvergoeding geven van € 0,23 per kilometer.

Om deze te berekenen, neem je het aantal kilometers van je woonadres naar je werkadres x 2 (heen en weer) x 214 (aantal werkdagen in een jaar) / 12 maanden (of 13 op basis van betaling per 4 weken) x € 0,23 = Onbelaste reiskostenvergoeding per periode.

Bereken Bijtelling privégebruik auto 2025

Bereken Bijtelling privégebruik fiets 2025

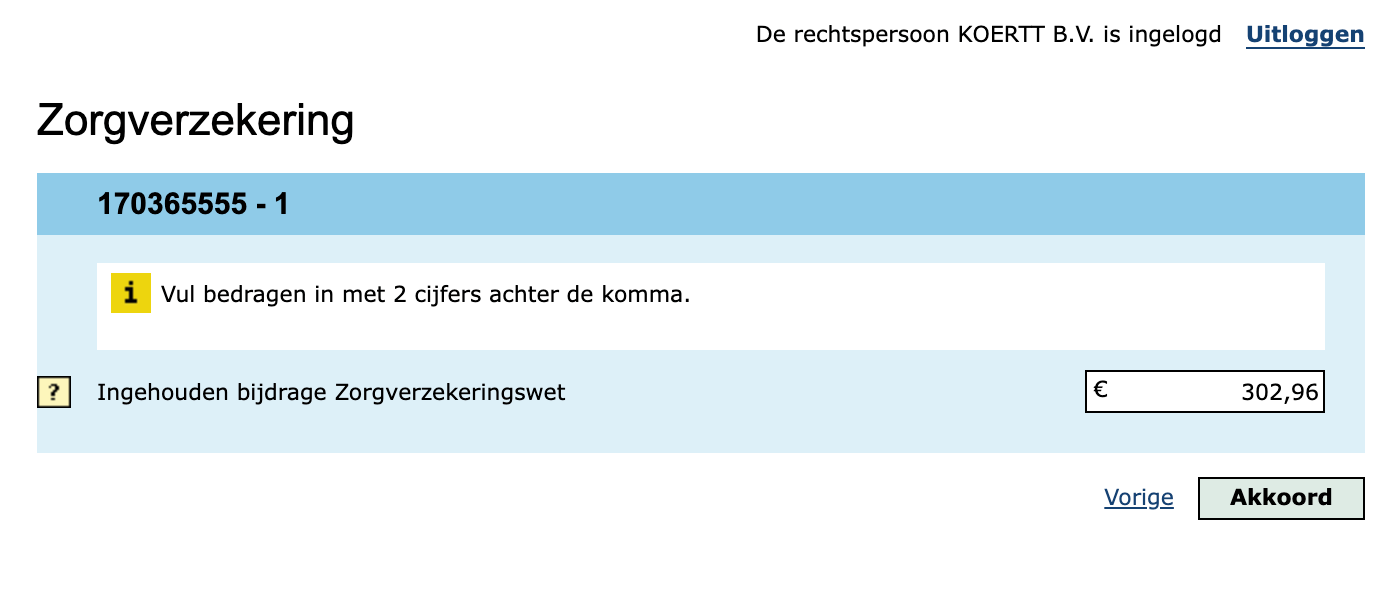

Zorgverzekering werknemer

Je betaalt de bijdrage Zvw zelf via een inhouding op je nettoloon. In de tabel 'Werkgeversheffing Zvw of bijdrage Zvw ' staat jouw bijdrage. Voor een dga is dat in 2023 5,43% van je brutoloon tot een maximum van € 66.956. Bereken dus 5,43% van je brutoloon en vul dat hier in. Is je brutoloon boven het maximum van € 66.956, dat is de premie € 302,96 per maand.

Het maximumbijdrage-inkomen in 2023 is € 66.956 dus € 302,96 Zvw per maand.

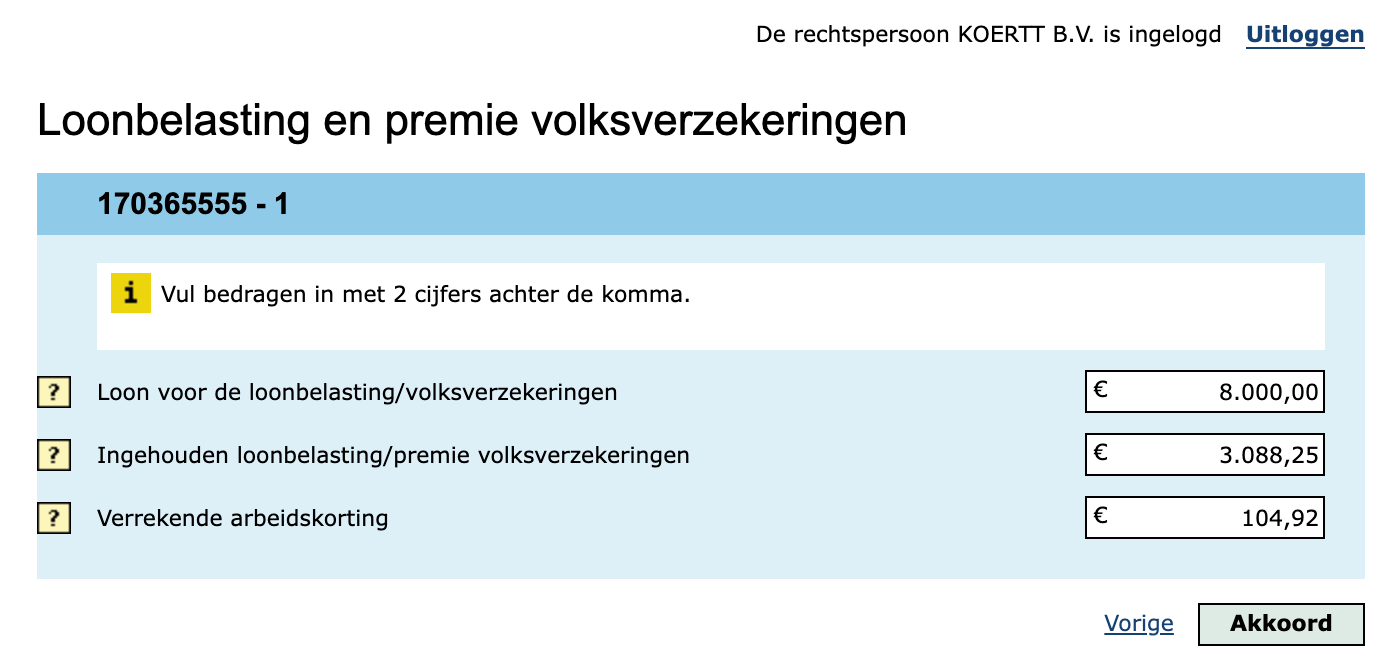

Loonbelasting/premie volksverzekeringen werknemer

Om de loonbelasting te weten, heb je de witte loonbelastingtabel nodig. Ga naar je loon (de eerste keuze onder je echte loon, voor ons voorbeeld van € 8.000 brutoloon, kies je in de tabel de loonbelasting bij rij € 7.996,50). Neem de bedragen over uit ‘met loonheffingskorting’ en de ‘verrekende arbeidskorting’.

De witte loonbelastingtabel staat hier:

Er zit een verschil in de bedragen per leeftijd. Kies de bedragen in de kolommen van jouw geboortejaar.

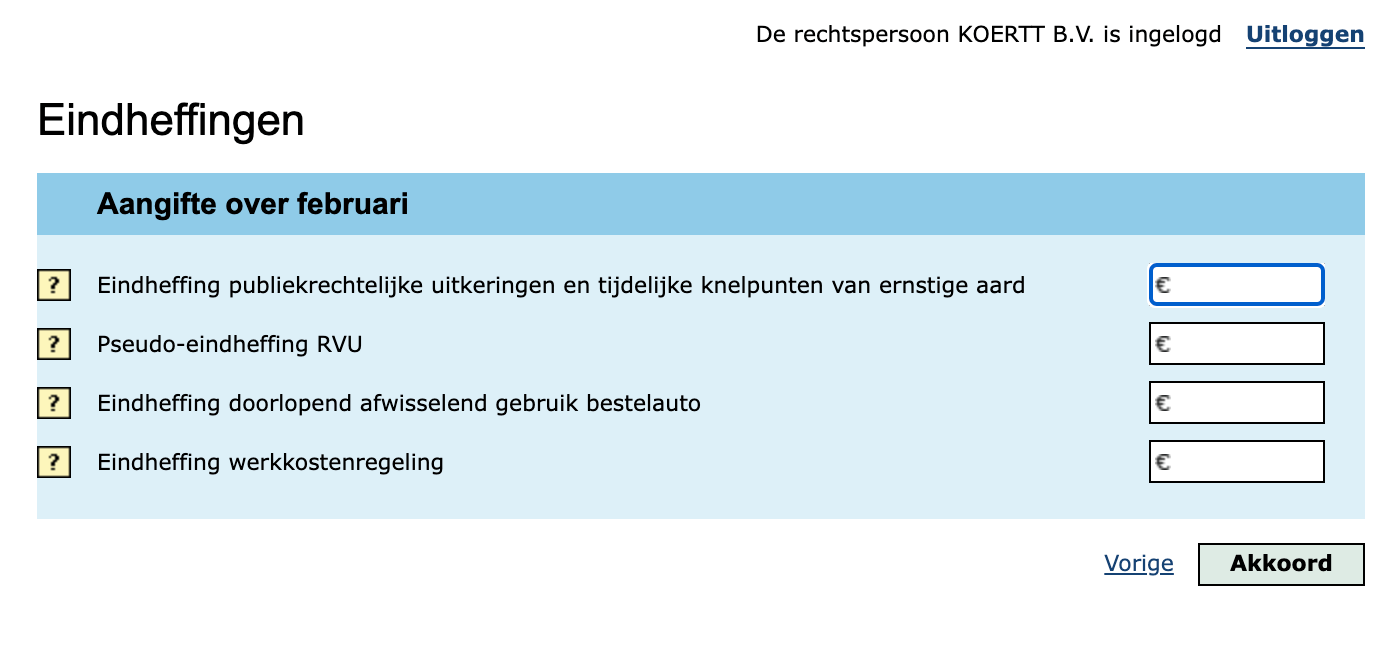

Eindheffingen

Tot slot vul je de eindheffingen in. Voor een dga zijn deze meestal niet van toepassing.

Afdrachtverminderingen

Vervolgens kun je de afdrachtvermindering voor zeevaart en speur- of onderzoekswerk toevoegen.

Overzicht dga loonheffingen

Gefeliciteerd! Je hebt je dga loonheffingen berekend! Wees gerust, wanneer je loon gelijk blijft, zijn bovenstaande handelingen eenmalig geweest. Voor de volgende maanden kun je aangeven dat deze overgenomen moeten worden. Pas volgend jaar februari moet je deze gegevens weer aanpassen.

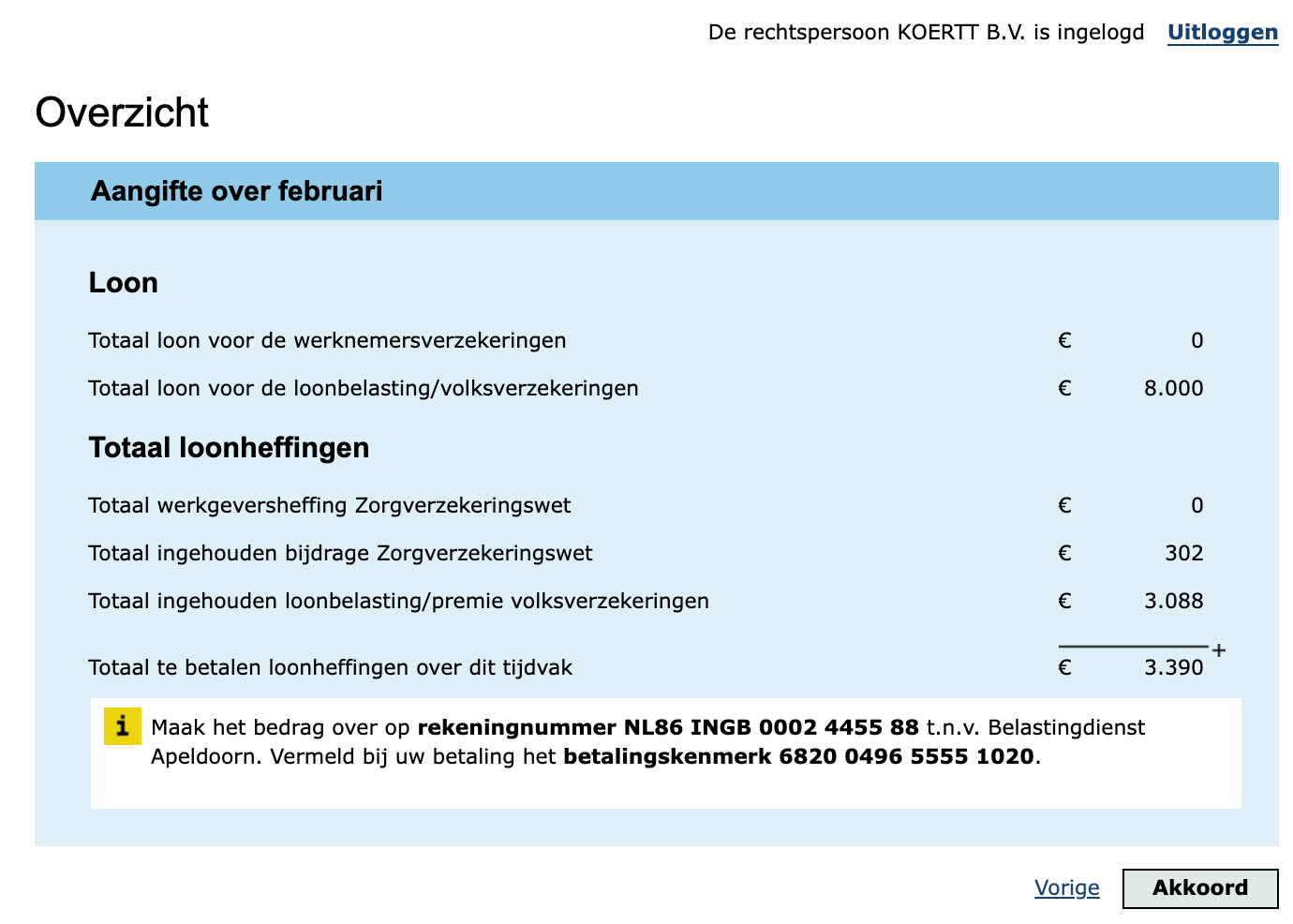

Je ziet nu wat en hoe je aan de Belastingdienst moet betalen. Je moet het totaal loonheffingen betalen (in dit voorbeeld € 3.390) met het Betalingskenmerk zoals onderaan staat weergegeven.

Je loonheffingen lopen altijd een maand achter. In februari doe je dus de aangifte voor januari.

Ondertekenen en verzenden

De aangifte moet je nu ondertekenen. Kies onderaan Ondertekenen en Verzenden.

Betalen van dga loon en loonheffingen

De laatste stap: Het betalen van je Nettoloon en de loonheffingen. Maak in de bank 2 betalingen aan:

Betaal de loonheffingen aan de Belastingdienst op rekening NL 86 INGB 0002 4455 88 met het Betalingskenmerk als omschrijving. Controleer deze goed, een typefout kan veel problemen veroorzaken. Jortt boekt de loonheffingen automatisch voor je in de juiste periode en gebruikt hiervoor het betalingskenmerk.

Betaal je Nettoloon (€ 8.000 - € 3.390 = € 4.610) aan je privérekening. Geef als omschrijving ‘Loon’ of ‘Salaris’ mee. Je boekt dit in Jortt als Kosten > Lonen.

Betaal de Belastingdienst op tijd. De betaling moet binnen zijn voor het einde van de maand. Houd rekening met 1 werkdag verwerkingstijd voor de bank aan de Belastingdienst.

Verwerken van je dga loon en loonheffingen in Jortt

Wanneer je het nettoloon en de loonheffingen hebt betaald, verwerk je de afschrijvingen van je bank op deze manier: dga loon verwerken in je boekhouding.