Hoe boek ik de bijtelling inkomstenbelasting van mijn zakelijke auto of fiets?

Wat is bijtelling?

.Koop je een auto op naam van je bedrijf, dan komt de auto op de balans te staan als een bezitting van je bedrijf. Heb je een leaseauto, dan betaal je elke maand een vast bedrag als ‘huur’. Dit geldt ook voor een (elektrische) fiets. Je mag de kosten voor de auto aftrekken van je winst. Je winst wordt hierdoor lager, waardoor je minder inkomstenbelasting betaalt.

Gebruik je je zakelijke auto voor meer dan 500 kilometer privé, dan krijg je te maken met een bijtelling op je inkomen. Deze bijtelling is een vergoeding voor het privégebruik van de auto en compensatie van de privékilometers.

Omdat je zelf geen auto hoeft aan te schaffen én je alle autokosten zakelijk aftrekt van je winst, heb je hier privé voordeel van. Je bent nu verplicht om een bedrag bij je inkomen op te tellen. Hierdoor wordt je inkomen hoger en betaal je meer inkomstenbelasting.

Hoe bereken je de bijtelling?

.Voor een auto jonger dan 15 jaar betaal je de bijtelling over de cataloguswaarde, inclusief btw en bpm, van je auto. De Belastingdienst stelt vast hoe je de bijtelling op je inkomen berekent:bijtelling berekenen

Heb je een auto met een grijs kenteken dan wordt de bijtelling ook berekend over de cataloguswaarde (het aanschafbedrag inclusief BPM en BTW). Via de site van de RDW kun je de cataloguswaarde van je auto opzoeken.

Voor een youngtimer, een auto van meer dan 15 jaar oud, betaal je ‘slechts’ 35% over de dagwaarde (waarde in het economische verkeer). Die dagwaarde ligt meestal een stuk lager dan de cataloguswaarde. Het rijden met een youngtimer is dus vaak voordeliger dan het rijden in een nieuwe auto. In ieder geval qua bijtelling. Via ANWB-koerslijstkun je de dagwaarde van je auto bepalen.

Voor de fiets rekent de Belastingdienst in 2024 7% van de adviesprijs van de fiets als bijtelling.

Gebruik je de auto ook privé, dan zijn niet alle kosten zakelijk. Daarom is dus ook niet alle btw over de kosten terug te vragen en heb je naast een bijtelling voor de inkomstenbelasting, ook een correctie voor de btw (bijtelling btw privégebruik). Hoe je dit verwerkt in Jortt, lees je hier: Bijtelling btw privégebruik auto van de zaak.

Hoe verwerk je bijtelling in je boekhouding?

.Ga je je jaarlijkse belastingaangifte indienen en gebruik je het rapport Aangifte inkomstenbelasting dat Jortt voor je maakt dan adviseren wij je om de bijtelling voor je auto of fiets in je boekhouding op te nemen. De hoogte van de bijtelling hangt af van de autokosten. Hier zijn twee mogelijkheden:

- Autokosten hoger dan de bijtelling

- Autokosten lager dan de bijtelling

Autokosten hoger dan de bijtelling

Stel, je auto heeft een catalogusprijs van €30.000. Het bijtellingspercentage voor 2024 is 22%. De bijtelling is dan €30.000 x 22% = €6.600.

Je daadwerkelijke autokosten bestaan uit alle kosten voor de auto, zoals brandstof, onderhoud, afschrijving, btw over privégebruik en verzekeringen. In ons voorbeeld zijn de autokosten als volgt:

| Autokosten | € 2.000 | |

| Afschrijving | € 5.400 | |

| Btw privégebruik | € 810 | |

| Verzekeringen | € 900 | |

| Totaal | € 9.110 |

De daadwerkelijke autokosten (€9.110) zijn hoger dan de bijtelling (€6.600). De bijtelling op je inkomen kan nooit hoger zijn dan de daadwerkelijke autokosten. In dit voorbeeld is de bijtelling € 6.600.

Na het boeken van de bijtelling in je boekhouding houd je in je winst-en-verliesrekening nog €9.110 - €6.600 = €2.510 aan autokosten over.

Autokosten lager dan de bijtelling

Stel, je auto heeft een catalogusprijs van €30.000. Het bijtellingspercentage voor 2024 is 22%. De bijtelling is dan €30.000 x 22% = €6.600.

Nu zijn de daadwerkelijke autokosten € 6.110.

De daadwerkelijke autokosten (€6.110) zijn lager dan de bijtelling (€6.600). De bijtelling op je inkomen kan nooit hoger zijn dan de daadwerkelijke autokosten. In dit voorbeeld is de bijtelling € 6.110.

Na het boeken van de bijtelling in je boekhouding staat het saldo van je autokosten in je winst-en-verliesrekening op nul.

Controleer zelf of de daadwerkelijke autokosten hoger of lager zijn dan de berekening van de bijtelling. Voor de bijtelling voor de fiets wordt niet gekeken naar de daadwerkelijke kosten.

Op de winst-en-Verliesrekening vind je de Auto- en transportkosten, en de afschrijving van je auto terug. In de btw aangifte van het 4e kwartaal staat het btw-privégebruik. Type de naam van het bedrijf waar je autoverzekering loopt bovenin de witte Vindbalk en je vindt de boekingen voor je autoverzekering.

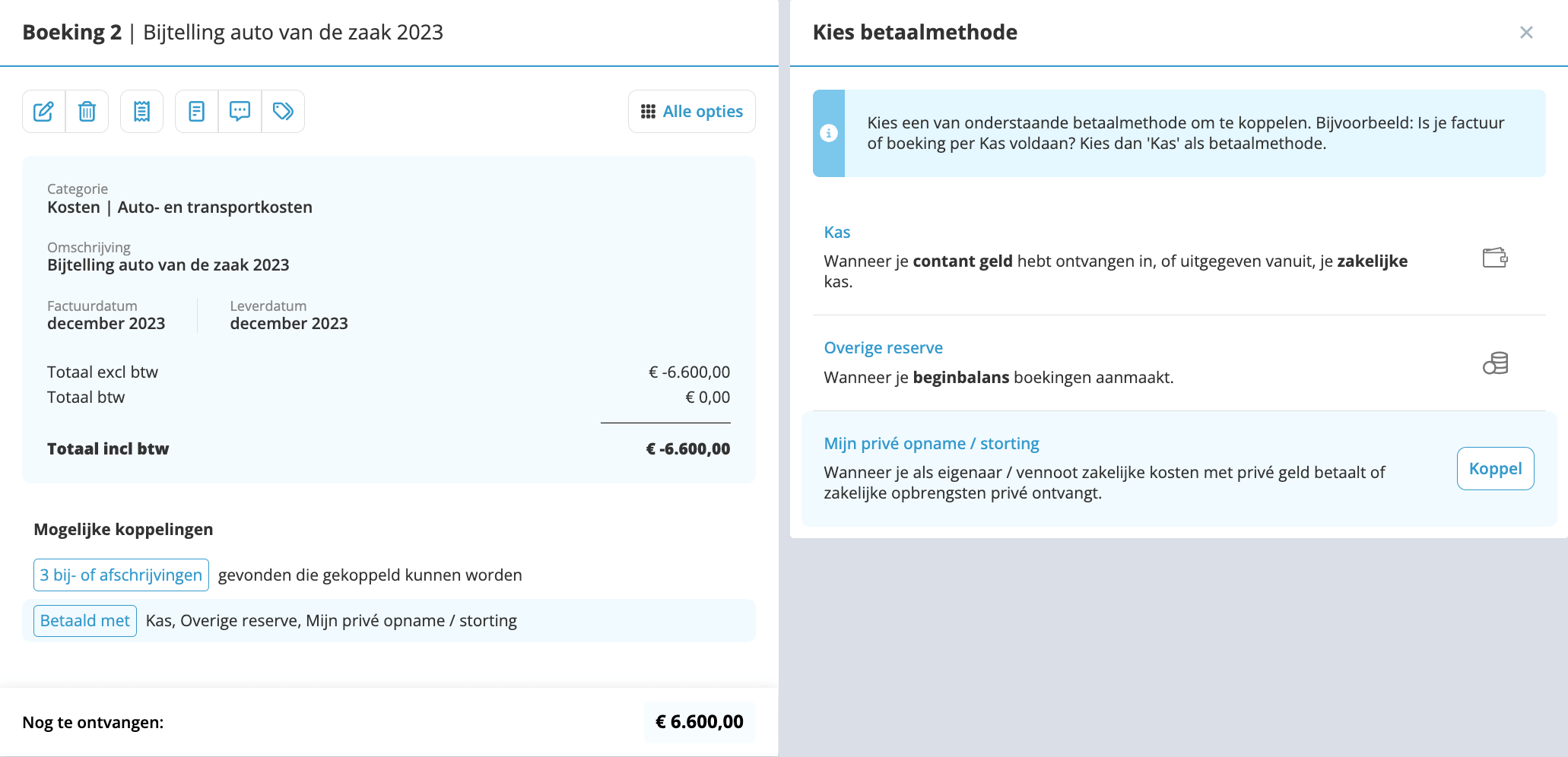

Boeken van de bijtelling in boekhoudprogramma Jortt

.Om de bijtelling te boeken in je boekhouding maak je een nieuwe boeking aan. De bijtelling voer je in als negatieve kosten. Hierdoor wordt je winst hoger en betaal je inkomstenbelasting over het bedrag van de bijtelling. Je maakt deze boeking voor een auto en voor een fiets.

- Ga naar links in het hoofdmenu.

- Klik op . Er wordt een paneel geopend voor een nieuwe boeking.

- Kies als boeking soort Kosten en als categorie Auto- en transportkosten.

- Voer zelf de Omschrijving, Totaalbedrag incl. btw in en je geeft geen btw op in deze boeking. Let op dat je het bedrag invoert met een min ervoor.

- Zet de datum op december en kies het juiste jaar.

- Heb je een berekening van de bijtelling gemaakt? Voeg deze dan als bijlage bij de boeking toe.

- Klik op .

- Klik in de boeking bij Mogelijke koppelingen op :

- Klik op Mijn privé opname / storting.

Bijtelling in de aangifte Inkomstenbelasting?

.In het begin van de aangifte inkomstenbelasting geef je aan dat je een auto van de zaak hebt. Bij het onderdeel Privé onttrekkingen en -stortingen stelt de Belastingdienst vragen over de auto en het privégebruik. In het artikel Inkomstenbelasting | Privé onttrekkingen stortingen leggen we uit hoe je de aangifte invult.

Ben jij DGA, dan wordt de bijtelling op het inkomen via de salarisadministratie verwerkt. Je betaalt dan meer loonbelasting als compensatie voor het privégebruik. De werkgever (de BV) betaalt de bijtelling voor de btw.